股神巴菲特曾在致股东的信中讲过,如果非让他用一个指标进行选股,他就用ROE(净资产收益率)。他表示ROE能常年持续稳定在20%以上的公司都是好公司,可以考虑买入。

ROE反映的是股东权益的收益水平。最通俗的说,一家公司的ROE越高,表明这家公司为投资人赚的钱越多,在盈利、运营、杠杆使用上的综合能力越高。

在股票市场中,很多投资者尤其是价值投资者,以ROE为核心指标,来寻找白马股,也有人称之为股票中的“高富帅”。

保持高位ROE 凸显价值型企业

统计发现沪深300成份股中,有17股连续5年的净资产收益率均超过10%,房地产板块仅华夏幸福1家上榜。从净资产收益率来看,华夏幸福近5年ROE均值为23.08%,位居榜首。

此外,华夏幸福由于产业新城等业务的高盈利性,ROE水平一般是地产行业整体水平的2-3倍。《2018上半年上市房企ROE榜》显示,2018年上半年,华夏幸福以17.86%的净资产收益率排名榜单第二位。

值得注意的是,销售前十强房企的ROE水平并不是十分突出,除恒大以外,top10房企综合盈利水平均低于华夏幸福。

今年三季度,华夏幸福ROE又进一步提升,达到了19.43%,同期地产行业已公布三季报的A股上市企业整体ROE水平仅有9.15%。想要维持20%左右的ROE并非易事,长期保持这种高位ROE,同时还能继续保持营业收入和利润高增长,华夏幸福的确是一家价值型企业。

目前,在整体股市不如意的情况下,地产股也难逃“跌跌”不休之势。今年以来,中国上市房企经历了从高潮到低谷的过程。

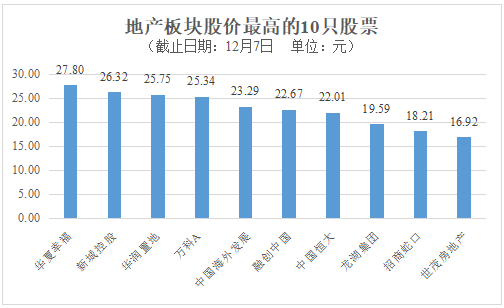

被视为“房地产行业市值第一股”的万科A,其股价曾于1月24日达到上市最高价42.24元,如今却徘徊在每股25元上下,较年初高位跌了超过40%。而华夏幸福的股票从年初至12月7日下跌8.61%,以每股27.80元位居地产板块股票价格中第一。

不仅为投资人赚的钱多,股价坚挺,而且华夏幸福也不吝惜发钱,保持了年年分红的节奏,堪称分红楷模。近三年来,公司每年都将超过30%的净利润用于支付股东红利。

“房企分红是预计到今年资金会相对充裕。”有业内人士分析道。相比分红,这类房地产股本身其实更值得投资者关注。

在《2017年上市房企每股权益分红排行榜》,华夏幸福、新城控股和首开股份,分别以每股0.9元、0.81元、0.6元位列前三位置。年度分红总额最多的三家房企是:保利地产、华夏幸福和华侨城,分别是47亿、26.59亿、24.6亿。

异地复制快速推进,信誉等级良好,融资力强

连续稳定的现金分红,往往是上市公司财务和经营状况稳定的信号。前三季度,华夏幸福实现销售额1077.07亿元,同比增长7.7%;实现营业收入451.41亿元,同比增长46.14%;净利润78.78亿元,同比增长26.49%,这一业绩水平达到华夏幸福历史同期最好水平。

华夏幸福的销售面积在第三季度中仍在增长,为249.47万平方米,同比增长1.4%。从业务层面来看,这是其产业新城业务模式异地复制快速推进,非京津冀地区新增长极显现的原因。

1-9月,华夏幸福新签PPP项目合作协议共17个,包括14个产业新城项目和3个产业小镇项目,其中有13个位于非京津冀区域。

也就是说,2018年前三季度华夏幸福新拓展的区域中,有八成来自非京津冀地区,而京津冀地区又是华夏幸福崛起之地和业务重仓区。这意味着,华夏幸福产业新城模式开始大规模向全国拓展,异地复制能力增强。

通过几年来的精心布局,华东区域逐渐成为华夏幸福继京津冀区域之后新的业绩贡献地。其中,环南京、环郑州、环杭州区域1-9月销售面积占比分别达到13%、11%、7%,环合肥、环武汉区域开始贡献。继环南京和环杭州区域之后,以环郑州区域为代表的新异地复制增长极持续显现。

从其他财务数据上看,华夏幸福也表现出了增强风险抵御能力的迹象。

三季度,华夏幸福销售费用更是在营收同比增长46.14%的前提下,反而下降了0.58%。这预示着华夏幸福进一步加强了其内部管控与经营效率。

今年以来,其现金流明显改善,连续两个季度为正,短期借款从年初的68.46亿元减少至56.5亿元。应付票据及债权和一年内到期的非流动负债也同步下降,总资产负债率降低了近4个百分点。

与此同时,2018年前9个月华夏幸福预收款达到1525亿元,预计将在未来二三年内逐步结转为公司的营业收入与利润,有利于锁定公司未来三年持续高增长的经营业绩。

对地产相关企业来说,融资能力对抵挡风险,乃至生存发展有多重要是不言而喻的。在这方面,华夏幸福在行业内拥有较强的优势。前三季度,华夏幸福成功发行公司债券97亿、超短期融资券50亿、境外债8亿美元。

同时,2018年5月,华夏幸福还与中信银行股份有限公司签署《战略合作协议》,中信银行向华夏幸福集团提供总额不超过人民币315亿元的集团授信额度。

华夏幸福的成绩也获得评级机构的认可,收获了惠誉“BB+”独立公司评级,展望为稳定。它因地制宜为区域打造科技含量高、示范带动强的高端产业集群,其非典型的“产业新城模式”显然值得持续关注。

艾普奖|庄子峰荣获2 ITALIAN MODERN 设计,重塑生活的一种方式。 以独特、…

艾普奖|庄子峰荣获2 ITALIAN MODERN 设计,重塑生活的一种方式。 以独特、…

潜心打磨缔造唯一 劳斯莱 Bespoke高级定制的幻影长轴距车型——幻影“…

潜心打磨缔造唯一 劳斯莱 Bespoke高级定制的幻影长轴距车型——幻影“…

三星Neo QLED 8K电视,和这 在2021年国际消费类电子产品展览会(CES)上,三星在“First Look”…

三星Neo QLED 8K电视,和这 在2021年国际消费类电子产品展览会(CES)上,三星在“First Look”…  三星电视:做时代的引领者 家电圈近期最值得期待的看点非三星电视莫属,除了一系列科技大片即视感的VLO…

三星电视:做时代的引领者 家电圈近期最值得期待的看点非三星电视莫属,除了一系列科技大片即视感的VLO…  影创科技集团董事长孙立荣 2019年度商界青年领军者获奖人——爱库存联合创始人冷静女士为孙立颁奖....…

影创科技集团董事长孙立荣 2019年度商界青年领军者获奖人——爱库存联合创始人冷静女士为孙立颁奖....…  共绘XR文旅蓝图,影创科技 此次战略合作签约仪式意味着双方建立起长期战略合作伙伴关系,影创科技与江西旅游…

共绘XR文旅蓝图,影创科技 此次战略合作签约仪式意味着双方建立起长期战略合作伙伴关系,影创科技与江西旅游…  南昌市工商联党组书记熊冬 调研组一行在体验 5G+MR 全息智慧教室后对其丰富、直观、立体的教学形式表示赞许…

南昌市工商联党组书记熊冬 调研组一行在体验 5G+MR 全息智慧教室后对其丰富、直观、立体的教学形式表示赞许…  《少年三国志2》共筑军团 今天要给少年们介绍的就是中的军团玩法,快点跟紧队伍,不要走神…

《少年三国志2》共筑军团 今天要给少年们介绍的就是中的军团玩法,快点跟紧队伍,不要走神…